Le guide complet pour comprendre votre certificat LPP en Suisse

Retrouver mes avoirs gratuitementChaque année, les travailleurs assurés en Suisse reçoivent un document essentiel pour la planification de leur avenir financier, le certificat de prévoyance professionnelle, plus communément appelé certificat LPP. Souvent perçu comme complexe avec ses nombreux chiffres et termes techniques, il est pourtant la clé pour comprendre le montant de votre future rente, votre couverture en cas d'invalidité et la protection de vos proches en cas de décès.

Ce guide a pour objectif de démystifier votre attestation LPP et de vous donner les outils pour la lire avec confiance et sérénité.

Qu'est-ce que le certificat LPP (ou certificat de prévoyance) ?

Le certificat de prévoyance est un document récapitulatif annuel envoyé par votre caisse de pension. Il détaille l'ensemble de vos droits acquis dans le cadre du 2ème pilier. Il ne s'agit pas seulement d'une estimation de votre future rente de vieillesse, c'est un bilan complet de votre situation de prévoyance à un instant T. Comprendre ce document est fondamental pour prendre des décisions éclairées, que ce soit pour un projet d'accession à la propriété, l'optimisation de votre retraite ou simplement pour vérifier que les informations vous concernant sont correctes.

Comment lire et comprendre votre certificat de caisse de pension

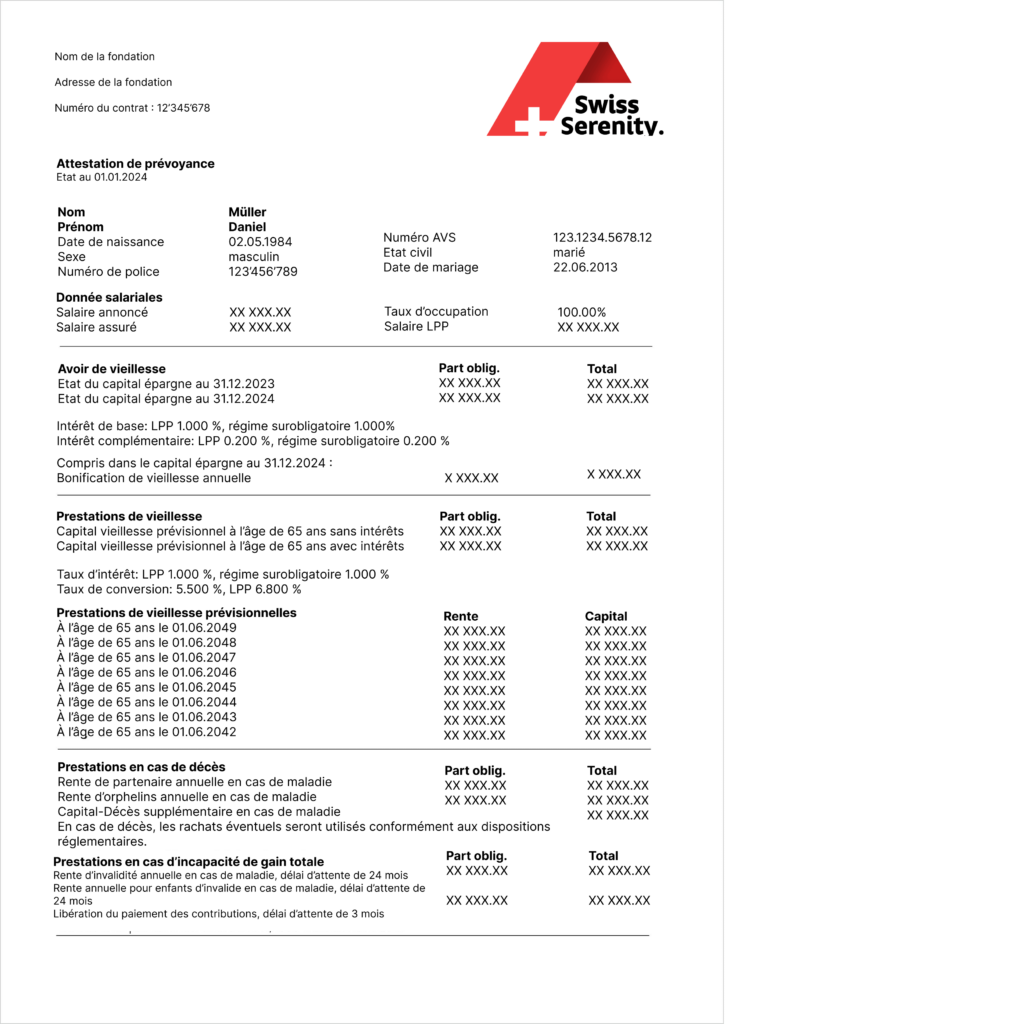

Bien que la présentation puisse varier d'une caisse de pension à l'autre, la structure et les informations de base restent les mêmes. Nous allons décortiquer, section par section, les éléments clés d'un certificat LPP.

Ci-dessous un exemple de certificat LPP :

Les informations personnelles de l'assuré

Cette première partie regroupe les données qui vous identifient. Il est crucial de vérifier leur exactitude, car toute erreur pourrait avoir des conséquences sur le versement de vos prestations. Vous y trouverez généralement :

- Nom et prénom

- Numéro AVS

- Date de naissance

- État civil

- Date d'entrée dans la caisse de pension

Notre conseil : Prenez une minute pour vérifier scrupuleusement ces informations chaque année. Une erreur, même minime, pourrait compliquer ou retarder le versement de vos prestations le moment venu.

Les données salariales : salaire assuré et déduction de coordination

C'est ici que le calcul de vos cotisations et de vos futures prestations commence.

- Salaire annuel AVS déterminant : Il s'agit de votre salaire brut annuel.

- Déduction de coordination : Une partie de votre salaire est déjà couverte par le 1er pilier (AVS/AI). Pour éviter une double assurance, la LPP applique une déduction. Le montant de cette déduction est fixé par le Conseil fédéral.

- Salaire assuré : C'est la part de votre salaire effectivement assurée dans le cadre de la LPP. Il est calculé en soustrayant la déduction de coordination de votre salaire annuel AVS. C'est sur cette base que vos cotisations d'épargne sont calculées.

Notre conseil : Si votre salaire a évolué en cours d'année, assurez-vous que le salaire assuré reflète bien cette modification. Un salaire assuré plus élevé signifie des cotisations plus importantes, mais aussi de meilleures prestations futures.

L'avoir de vieillesse : votre capital pour la retraite

Cette section est le cœur de votre prévoyance pour la retraite.

- Avoir de vieillesse (ou prestation de sortie) au début de l'année : c'est le capital que vous aviez accumulé au 1er janvier.

- Bonifications/Cotisations d'épargne : vous y verrez le montant des cotisations versées au cours de l'année par vous-même et par votre employeur.

- Intérêts : votre avoir de vieillesse génère des intérêts. Le taux d'intérêt minimal pour la part obligatoire est fixé par le Conseil fédéral (1,25 % pour 2024/2025).

- Avoir de vieillesse projeté à l'âge de la retraite : il s'agit d'une estimation de votre capital final, souvent présentée avec et sans intérêts futurs pour vous donner une idée de l'évolution possible.

- Taux de conversion : c'est le pourcentage qui, appliqué à votre capital final, déterminera le montant de votre rente de vieillesse annuelle. Par exemple, avec un capital de 500 000 CHF et un taux de 6%, votre rente annuelle sera de 30 000 CHF.

Notre conseil : Le taux de conversion n'est pas garanti. Les caisses de pension peuvent l'ajuster en fonction de l'espérance de vie et des rendements financiers. Portez une attention particulière à ce taux, surtout à l'approche de la retraite.

À lire aussi : Comparatif des caisses de pension en Suisse

Et en cas de retraite anticipée ?

De nombreuses caisses de pension offrent la possibilité de prendre sa retraite avant l'âge légal (généralement dès 58 ou 60 ans). Votre certificat LPP peut présenter une simulation des prestations dans ce cas. Une retraite anticipée entraîne une réduction de la rente pour deux raisons principales : la période de cotisation est plus courte (le capital final est donc moins élevé) et la rente doit être versée plus longtemps (le taux de conversion est donc plus bas).

Notre conseil : Si vous envisagez une retraite anticipée, utilisez les chiffres de votre certificat pour simuler l'impact financier. Des rachats LPP ciblés peuvent être une solution efficace pour compenser la diminution de votre rente.

Les prestations de risque : invalidité et décès

Votre 2ème pilier n'est pas seulement une épargne retraite, c'est aussi une assurance.

- Prestations d'invalidité : le certificat indique le montant de la rente annuelle que vous toucheriez en cas d'incapacité de travail reconnue par l'AI. Des rentes pour enfant d'invalide sont également souvent prévues.

- Prestations pour survivants : en cas de décès, vos proches sont protégés. Le document détaille le montant de la rente de conjoint (ou de partenaire enregistré) et de la rente d'orphelin. La rente de conjoint correspond généralement à 60% de la rente de vieillesse ou d'invalidité de l'assuré.

Notre conseil : Les conditions pour la rente de partenaire en cas de concubinage varient fortement d'une caisse à l'autre. Si vous êtes dans cette situation, vérifiez le règlement de votre institution de prévoyance et, si nécessaire, annoncez votre partenaire par écrit.

Le potentiel de rachat : améliorer votre prévoyance

Cette section indique le montant maximum que vous pouvez verser volontairement dans votre caisse de pension pour combler d'éventuelles lacunes de cotisations (dues à des années d'études, un séjour à l'étranger, ou une augmentation de salaire). Ces rachats LPP sont fiscalement très avantageux et permettent d'augmenter significativement vos prestations futures.

Notre conseil : Planifiez vos rachats sur plusieurs années pour optimiser votre situation fiscale. Un versement important une seule année peut vous faire passer dans une tranche d'imposition inférieure, mais étaler les rachats peut maximiser cet avantage sur le long terme.

Le financement du logement (EPL) : utiliser votre 2ème pilier

Votre certificat mentionne également le montant disponible pour l'encouragement à la propriété du logement (EPL). Vous pouvez en effet utiliser une partie de votre avoir de prévoyance pour financer l'achat de votre résidence principale, que ce soit par un versement anticipé ou une mise en gage.

Notre conseil : Un retrait EPL diminue vos prestations de retraite, d'invalidité et de décès. Pesez soigneusement les avantages et les inconvénients et envisagez des solutions pour combler cette lacune de prévoyance, par exemple via un 3ème pilier.

Le financement de vos cotisations

Pour plus de transparence, certaines attestations LPP détaillent comment vos cotisations mensuelles sont réparties. Elles ne servent pas uniquement à alimenter votre épargne. Une partie est allouée à :

- L'assurance risque : Pour couvrir les prestations en cas d'invalidité et de décès.

- Les frais administratifs : Pour couvrir les coûts de gestion de votre caisse de pension.

Notre conseil : Des frais administratifs élevés peuvent impacter le rendement net de votre prévoyance. Bien qu'il soit difficile d'agir individuellement sur ce point, cela reste un bon indicateur de l'efficience de votre caisse de pension.

Le taux de couverture : la santé financière de votre caisse

C'est un indicateur clé, parfois mentionné sur le certificat ou dans le rapport annuel de la caisse. Il représente le rapport entre la fortune disponible de l'institution et les engagements qu'elle a envers ses assurés.

- Supérieur à 100% : La caisse dispose de réserves et est financièrement stable.

- Inférieur à 100% : La caisse est en "sous-couverture" et pourrait devoir prendre des mesures d'assainissement (ex: réduction temporaire de la rémunération des avoirs).

Attestation LPP : où et comment l'obtenir ?

Votre employeur est tenu de vous affilier à une institution de prévoyance, qui doit vous faire parvenir votre certificat personnel au moins une fois par an. De nos jours, ce document est souvent disponible directement sur le portail en ligne de votre caisse de pension, mais il peut aussi être envoyé par courrier postal. Si vous ne le trouvez pas, n'hésitez pas à le demander directement à votre employeur ou à votre caisse de pension.

Votre certificat LPP, un outil essentiel pour planifier votre avenir

Le certificat de prévoyance est bien plus qu'un simple relevé de compte. C'est un tableau de bord complet de votre sécurité financière future. En prenant le temps de le lire et de le comprendre chaque année, vous vous donnez les moyens de piloter activement votre prévoyance, d'identifier les opportunités d'optimisation et de vous assurer que vous et vos proches êtes bien protégés. C'est une étape indispensable pour aborder votre retraite avec la sérénité que vous méritez.

FAQ – Certificat LPP

La part obligatoire couvre la portion de votre salaire définie par la loi. La part surobligatoire concerne la tranche de salaire supérieure à ce seuil, assurée selon des conditions plus généreuses définies par le règlement de votre caisse de pension.

C’est une extrapolation basée sur votre situation actuelle (salaire, avoir accumulé) et des hypothèses sur l’avenir (rendement des placements, maintien de votre salaire). Il est donc amené à évoluer chaque année.

Lorsque vous devenez indépendant, vous n’êtes plus obligatoirement assuré à la LPP. Vous pouvez choisir de transférer votre avoir de libre passage sur un compte ou une police de libre passage, ou de vous affilier à titre facultatif à une institution de prévoyance.

La prestation de sortie (ou prestation de libre passage) est le montant total de votre avoir de vieillesse à un moment donné. C’est la somme qui sera transférée à une nouvelle institution de prévoyance si vous changez d’employeur.

Dans la plupart des cas, oui, car il permet de combler des lacunes de prévoyance tout en bénéficiant d’avantages fiscaux significatifs. Cependant, il est conseillé de vérifier les conditions de votre caisse de pension et de vous faire conseiller avant de procéder.

Rédigé par Swiss Serenity